Каждый трейдер основывает торговлю на сформированной по личному опыту стратегии. Одни предпочитают пользоваться фундаментальным анализом и торгуют на новостях, другие – только техническим с использованием стандартного набора индикаторов. При этом одним из самых сильных и соответственно, рабочих сигналов индикаторного анализа признается дивергенция.

Грамотное использование классического теханализа с сочетанием индикаторов и учетом новостного фона считается наиболее профессиональным подходом к торговле. В статье мы разберем явление дивергенции, которая заслуженно считается одним из самых сильных сигналов, помогающая трейдерам найти точку входа в рынок. Познакомимся с обратным сигналом – конвергенцией и ее особенностями. Разберем ошибочные убеждения и случаи, когда дивергенция подает ложные сигналы. Возникает сигнал редко, потому его появление на ценовом графике заслуживает пристального внимания. Несогласованность поведения графика цены и индикатора свидетельствует о приближении возможного разворота и при грамотном анализе помогает находить прибыльные точки входа в рынок с расстановкой минимальных стоп-лоссов.

Дивергенция и конвергенция форекс (определение терминов)

Простыми словами, конвергенцией в трейдинге называют совпадение графика цены с графиком индикатора, т.е. когда на графике цены каждый последующий минимум ниже другого, а на графике индикаторе выше.

Простыми словами, дивергенцией, в трейдинге, называют различие графика цены с графиком индикатора, т.е. когда цена рисует новые максимумы, а на графике индикатора, каждый последующий максимум ниже предыдущего.

Оба сигнала являются противоположными друг другу. Для их обнаружения на ценовом графике нам необходимо настроить индикаторы, которые чаще всего используются для обнаружения дивергенции или конвергенции – MACD, Стохастик, Awesome Oscillator (AO) или RSI.

Использование индикаторов, которые отмечают зоны перепроданности или перекупленности не случайно. Само присутствие графика цены в этих зонах в техническом анализе считается сильным сигналом на возможный разворот. Образование дивергенции в таких зонах является дополнительным подтверждением их актуальности.

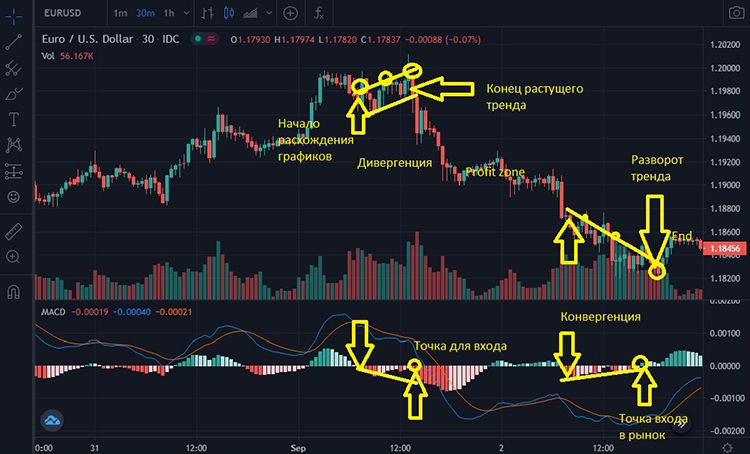

На рисунке видим, что появление конвергенции или дивергенции форекс является сигналом для разворота текущего тренда.

Конвергенция на форексе и ее значение

Конвергенцией считается схождение цены, то есть ценовой график будет двигаться по направлению к индикаторному. При этом получается, что каждый новый ценовой минимум будет ниже, а на индикаторном графике, наоборот, выше. Оба графика начинают двигаться навстречу друг другу или сходиться (в переводе с англ. «схождение»).

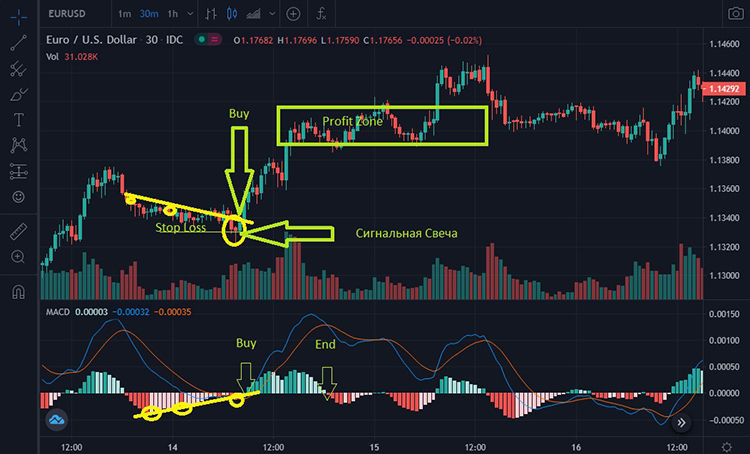

На картинке мы видим схождение графиков и в точке, где индикатор образовал новый пик при пересечении линии 0, на ценовом графике произошел разворот цены. Рост был незначительным, но наглядно показывает отработку сигнала.

Особенности работы с сигналом конвергенции

Конвергенция считается бычьим сигналом или бычьим вариантом дивергенции, возникающим на падающем ценовом графике. Может сигнализировать о скором развороте нисходящего тренда. Многие трейдеры выделяют три вида паттерна, отличающиеся степенью наклона угла под которым сходятся линия графика цены и индикатора. Здесь работает простое правило – чем больше угол схождения линий, тем сильнее считается сигнал на приближающийся разворот главной тенденции.

При знакомстве с трудами известных трейдеров можно увидеть, что в классическом анализе дано определение только дивергенции. Получается, что дивергенция и конвергенция форекс – это один сигнал, который формируется противоположными фигурами и направлением движения цены. В зависимости от движения графика и индикатора, информирует трейдера о возможном развороте с бычьего на медвежий тренд или наоборот – с медвежьего на бычий. Александр Элдер, признанный во всем мире гуру трейдинга в своей книге («Самый сильный сигнал в техническом анализе: Расхождения и развороты трендов») описывает сигналы схождения и расхождения под общим термином – дивергенция. В этом есть смысл, по сути, сигнал одинаковый, просто отличается вариантами расхождения.

Как использовать конвергенцию для торговли:

- появление сигнала схождения не гарантирует изменение тренда, иногда это нам сигнализирует о переходе тенденции во флэт, в таких ситуациях мы говорим, что сигнал показывает замедление текущего тренда;

- для формирования паттерна не обязательно появление на графике двух вершин, сигнал о зарождении конвергенции может формироваться на графике с тремя вершинами;

- для подтверждения сформированной конвергенции мы можем использовать популярные разворотные модели технического анализа (голова и плечи, например). Двойное подтверждение возникшего сигнала конвергенции дает большую уверенность в силе сигнала и планируемой смены тренда.

- если у нас на момент зарождения сигнала открытая сделка на продажу актива, то возможно стоит задуматься о сокращении позиции или закрытии, поскольку намечается разворот.

Главные правила для входа в торговли при конвергенции:

- сигнал должен быть сильным, то есть угол расхождения цены графика и индикатора чем больше, тем лучше;

- значение индикатора выше отметки 0 при работе с гистограммой MACD;

- линия тренда пробивается и цена закрепляется под ней;

- разворот происходит на сильном уровне поддержки.

На картинке я показала один из возможных вариантов входа в рынок при конвергенции. Необходимо дождаться формирования локального максимума. Далее происходит образование сигнальной свечи. После нее следующая свеча должна закрепиться выше сигнальной. Здесь можно открывать сделку. Для более осторожных трейдеров возможен вход на более поздних свечах. Стоп-лосс устанавливается на уровне цены закрытия последней свечи перед сигнальной.

Дивергенция на форексе

По мнению упомянутого ранее Александра Элдера, дивергенция является одним из сильнейших торговых сигналов. Помогает определить момент возможного разворота или ослабления тренда и подобрать оптимальную точку для входа в рынок.

Дивергенция и конвергенция форекс мы отметили ранее, являются противоположными по отношению к друг другу сигналами. При дивергенции наблюдается расхождение ценового графика с индикаторным. Иными словами, график цены будет двигаться в восходящем направлении, образуя новые экстремумы, показатели индикатора, наоборот, снижаются, образую новые минимумы.

На рисунке выше я показала сигнал дивергенции. Здесь мы видим, как график с ценой по паре Euro/U.S.Dollar продолжает расти, в то время как индикатор движется совсем в противоположном направлении – он падает. Через какое-то время, ценовой график также переходит в нисходящее движение. Гистограмма MACD дает серьезный сигнал усомниться в текущем тренде, когда пробивает нулевую линию падением вниз. Очевидно, что цена пары достигла на текущий момент своего пика и через какое-то время произошла смена тренда на медвежий. Гистограмма предупредила о смене тенденции заранее.

Определим сигналы дивергенции

Появлению дивергенции могут сигнализировать определенные рыночные состояния и конкретное поведение цены. Правильный анализ графика помогает заранее предусмотреть возможное зарождение дивергенции с последующей сменой тренда.

- Сначала мы определяем текущий тренд, как показано на картинке – он восходящий.

- В зависимости от направления движения цены, определяем минимумы или максимумы. В нашем случае – это максимумы.

- Далее на графике выделяем 2 максимума (или 3 как получилось на картинке), по верхним точкам которых проводим трендовую линию, она дает сигнал о зарождении дивергенции.

- Дальше на график накладывается индикатор. Наиболее подходящим для выявлении дивергенции считается гистограмма MACD, которую я использовала в нашем примере.

- Максимальные точки гистограммы также соединяем трендовой линией. Стараемся, чтобы они совпадали по временному отрезку с отмеченными линиями на ценовом графике.

- После построения линий, очевидно, что произошло расхождение цены, что говорит о возможном развороте. Необходимо определиться с точкой входа в рынок. Оптимальный вариант открытия сделки на первой сформировавшейся свече, которая оказалась ниже предыдущей. На ней произошло формирование расхождения.

- Выход из сделки находится на уровне, где сформировалась первая свеча, которая закрылась с ценой выше предыдущей свечи. Это сигнализирует о возможном замедлении и смене тренда.

- Stop-loss устанавливается немного выше максимума цены, на котором появился сигнал дивергенции.

Особенности работы с сигналом осцеллятора

При определении возможного расхождения или схождения, обязательно использование индикатора. Наиболее популярными для выявления дивергенции среди трейдеров считаются: RSI, гистограмма MACD или стохастик. Самым рекомендуемым для работы считается гистограмма.

- Для более простого восприятия гистограмма выполнена в двух цветовых гаммах, зеленой и красной, где первый цвет говорит о росте, а второй вариант – это снижение цены. На картинке выше я использовала индикатор AO. Он показал точку для входа после образования минимума, отката цены и следующего формирования минимума. Который совпал с новым максимумом на ценовом графике с последующей сменой тенденции на следующей свече.

- Наиболее сильным сигналом к развороту после формирования дивергенции считается, когда гистограмма образовала не одну вершину, а две. Цена сформировала один максимум, немного откатилась, потом появился второй максимум. Такое явление называется накопление дивергенции. О нем я напишу чуть позже.

- Чем больше образовался угол наклона или расхождения графиков, тем сильнее становится потенциал для отработки расхождения.

Особенность накопления дивергенции и значение

С накопительной особенностью сигнала сталкивался каждый практикующий трейдер. Проблема в том, что при возникновении подобной ситуации, не всегда понятно как правильно поступить.

При анализе графика гистограммы MACD часто возникает ситуация при которой формируются локальные экстремумы на графике индикатора, при этом каждый следующий не пересекает нулевую линию. Тогда может образоваться не две вершины, а целых три. Многие трейдеры в подобной ситуации закрывают позицию.

Однако при дальнейшем анализе графика мы увидим, что сигнал дивергенции не отменился, а отработал себя в другой рыночной ситуации. Очевидно, что сигнал накапливал потенциал.

Происходит это по той причине, что дивергенция оценивается не по всему графику, а по локальной части. И в этой части происходит смена тренда в рамках более глобального движения. Иными словами, происходит коррекция по отношению к общему графику. После коррекции, когда главный тренд продолжается, индикатор, подтверждая главное направление, образует новый максимум (не переходя линию 0) и двигается вместе с основным трендом. Теперь они становятся единым сильным сигналом. Движение продолжается пока не произойдет смена тенденции.

Появление дивергенции происходит при наличии предыдущего сильного тренда, искать сигнал в боковом движении графика цены бесполезно. Сигналы индикаторов, которые используют для определения дивергенции, усиливаются с увеличением объемов на рынке. Последние растут как результат вливания больших денег профессионалами или крупными игроками с главной целью – смены текущего тренда. Дополнительным фактором, меняющим направление тенденции, является выход важных экономических или политических новостей.

Ситуации, когда дивергенция и конвергенция форекс могут давать ложные сигналы

За всю историю становления и развития технического анализа, трейдерами проанализировано и выведено большое количество сигналов, графических фигур, паттернов, появление которых на ценовом графике сигнализирует о возможном развороте тренда или наступлении бокового движения. Ни один сигнал не дает нам 100% гарантии отработки. Дивергенции также присущи особенности, которые следует учитывать при появлении сигнала на графиках:

- Часто зарождение дивергенции, которая потом не отрабатывается, связано с желанием рынка немного передохнуть. Такое возникает накануне выхода важных политических или экономических новостей. Поэтому использовать сигнал специалисты советуют только в периоды отсутствия сильных негативных или позитивных событий на рынке.

- Аналитики отмечают, что использование дивергенции бессмысленно на мелких таймфреймах – 5-минутных или 15-минутных. Чем старше таймфрейм, на котором возник сигнал, тем сильнее потенциал на отработку. Для чего используются графики Н1, Н4 и выше.

- Дивергенцию лучше анализировать с применением дополнительных методов, смотреть общую ситуацию на рынке, объемы, подключать дополнительные методы технического анализа. Например, использовать разворотные графические модели - голова и плечи или двойное или тройное дно. Дополнительно анализировать свечной график для выявления свечных комбинаций разворота или продолжения тренда.

Разновидности дивергенции и конвергенции

В зависимости от того, какое продолжение сигнал будет иметь на графике, дивергенцию условной делят на три вида:

- Классическая дивергенция. Является сигналом на возможный разворот тренда и в зависимости от типа направления движения графиков (схождение или расхождение) помогает открыть короткую позицию на продажу или сделку на покупку антика. Максимумы на графике цены и индикаторе формируются разнонаправленными.

- Скрытая. При ее формировании каждому более высокому максимуму ценового графика соответствует минимум индикаторного. И наоборот. Такая дивергенция сигнализирует о продолжении текущей тенденции.

- Слабая. При таком расхождении максимальные точки ценового графика располагаются примерно на одном уровне, а на индикаторе экстремумы не появляются.

Заключение. Сигналы дивергенции как сильный инструмент для входа в рынок

Сигналы расхождения признаются трейдерами во всем мире. Изучению вопроса посвящено множество литературы. Попробуйте сами проанализировать модели дивергенции на графике для получения необходимого опыта, чтобы торговать и зарабатывать на сигналах. Определить для себя понятный и удобный индикатор для анализа дивергенции.

Главные достоинства моделей дивергенции:

- можно использовать на любых таймфреймах, подтверждая полученный сигнал наличию дивергенции на старшем временном промежутке;

- торговать при помощи сигналов дивергенции можно как в сторону тренда, так и против основного движения цены;

- вне зависимости от того, какая образовалась модель – скрытая, классическая или слабая, они показывают сильный сигнал.

Важно помнить, что как любой другой сигнал или модель технического анализа дивергенция и конвергенция форекс не являются точным паттерном для разворота. В конкретных рыночных условиях – мелкий таймфрейм или выход важных экономических событий, сигналы могут стать ложными. Опытные трейдеры советуют использовать вспомогательные инструменты для тщательного анализа образовавшегося сигнала дивергенции. Это поможет выявить возможные ложные признаки и свести к минимуму закрытие позиции по стоп-лоссу.